Interfaz desactualizada

Estamos trabajando en una nueva interfaz para que sea mas simple y amigable.

SIFERE WEB DDJJ

El Total de IVA, Exportaciones y todo aquello que se ingresa en la solapa "Datos de Facturación" deberá ser cargado también como Ingreso No Gravado discriminado por jurisdicción. En el caso de no ser factible discriminar esta información por jurisdicción, debe asignar el valor total a la jurisdicción sede.

El sistema SIFERE WEB valida información determinada que debe cumplirse para poder cerrar la declaración jurada. Las principales validaciones que hace el sistema en las liquidaciones son las siguientes:

1. En “Actividades por Jurisdicción” en cada una de las jurisdicciones, la sumatoria de las bases imponibles de todas las actividades, tiene que ser igual a la suma de los Ingresos Gravados más los Ingresos Exentos que se cargan en esa pantalla.

2. La sumatoria de todos los conceptos no grabados que se ingresan en la ventana “Datos de Facturación” (IVA, Exportaciones, Impuestos Internos, Bienes de Uso y Otros) deben ser distribuidos entre las jurisdicciones que esté liquidando, en el ítem “Actividades por jurisdicción”, campo “Ingresos No Gravados”.

3. En el caso que esta discriminación sea no factible, el importe se debe ingresar totalizado en la jurisdicción sede.

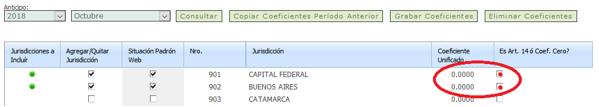

En caso de que el contribuyente no posea coeficientes de distribución (por estar dentro del primer año del Régimen General del art. 2, por tener una nueva jurisdicción , o que surja del CM05 un coeficiente 0), debe tildar la opción "Artículo 14" y colocar el valor 0 (cero) en las jurisdicciones que correspondan. Para finalizar, grabe los coeficientes y proceda a armar la DJ.

Cuando no fuera posible contar con la información necesaria para la determinación del coeficiente unificado correspondiente, al momento de la presentación de la declaración jurada del primer anticipo del año calendario, deberá efectuar el ajuste correspondiente en el anticipo de Abril.

Los valores de ajustes, que pueden ser positivos o negativos, producto de la aplicación de los nuevos coeficientes unificados, deben ser ingresados en el campo “Ajuste” en el ítem "Actividades por Jurisdicción" por cada jurisdicción y actividad, en la DDJJ del anticipo de abril.

No deberá incluir los valores en la base imponible, ya que la misma es la de abril exclusivamente. Tampoco debe rectificar las DDJJ de Enero, Febrero y Marzo, ni las bases imponibles ni el resto de los conceptos allí ingresados.

Las alícuotas son determinadas por cada jurisdicción. Por lo tanto los contribuyentes deben dirigir su consulta a la jurisdicción correspondiente.

Para acceder al contacto de cada jurisdicción, ingrese aquí.

Esta alternativa no solo permite importar los datos de las alícuotas (para cada una de las actividades, jurisdicciones y por cada anticipo), sino que además permite importar los datos de las bases imponibles y ajustes.

Si el archivo XML o EXCEL se crea desde un sistema informático (o se carga a mano, aunque en este caso no se estaría aprovechando en su total dimensión), se genera una modalidad que supera a la utilizada con el sistema SIFERE WEB, al tener que copiar una DJ del anticipo anterior solamente para quedarse con las alícuotas y a la vez tener que eliminar la totalidad del resto de los datos (bases imponibles que ya no son las mismas, detalle de percepciones, retenciones, etc.).

Puede consultar más información y un ejemplo de archivo XML aquí

Puede consultar más información y un ejemplo de archivo EXCEL aquí

En el sistema SIFERE WEB no deberá ingresar los importes del año anterior (como si se realiza en el aplicativo SIFERE con SIAp), ya que el sistema valida la información internamente con la jurisdicción de Córdoba una vez que se realiza la creación de la DDJJ involucrada.

Luego de su creación, aparecerá en el ítem "Otros Débitos" de la jurisdicción de Córdoba lo que dicha jurisdicción indique, y ello será lo que el Sistema valide.

Si al momento de cerrar la ddjj en sifereweb, el sistema no le permite cerrar la misma debido a una diferencia en el cálculo de los adicionales FOFISE y/o FFOI de la Jurisdicción Córdoba, envíe un mail a consultas.aplicativos@cba.gov.ar haciendo las consultas del caso.

A partir de la modificación del artículo 10° de la Ley Nacional N°23928, introducida mediante el artículo 5° de la Ley N°27468, para el cálculo del CU se debe utilizar el balance ajustado por inflación. Esto se debe a la vigencia de las RG 25/1985 y 87/2003 de la Comisión Arbitral, incluidas en el Texto del Ordenamiento, Titulo V, de la RG 1/2019. Estados Contables en moneda constante.

ARTÍCULO 54.- Los contribuyentes regidos por la Ley de Sociedades Comerciales, comprendidos en el Convenio Multilateral del 18.8.77, a los efectos del cálculo de los coeficientes de distribución de ingresos entre las diversas jurisdicciones, deberán utilizar la información que surja de los estados contables confeccionados en moneda constante, de acuerdo con lo dispuesto en el artículo 62 de Ley 19.550. (Texto ordenado por Decreto Nº 841/84). Fuente: RG N° 25/1985. Ratificada por: RG Nº 87/2003.